看一下1930大蕭條的資料

-----------

美國經濟大蕭條的形成與破滅:從繁榮瘋狂到資本寒冬

作者:點拾投資 | 2019 / 01 / 11文章來源:雪球 | 圖片來源:Koko

繁榮、泡沫、崩潰、衰退、蕭條,這一切就如同一個人的生命週期一樣,就像一個人,有生才會有死亡,有青春才會有衰老。你需要了解一個人,必須從這個人成長完整的週期去了解。而經濟也是如此,我們不能片面看待繁榮,需要去理解一個完整的經濟週期。

今天和大家分享達里奧這本書中關於美國經濟大蕭條的案例分析。透過對於美國大蕭條的形成、泡沫、破滅,到後面的政策頒布,我們對於債務危機的繁榮和衰弱,也會有深入理解;其中,更會讓大家對於了解中國經濟——甚至是世界經濟的未來——有所啟發。

1927 到 1929 年:泡沫期

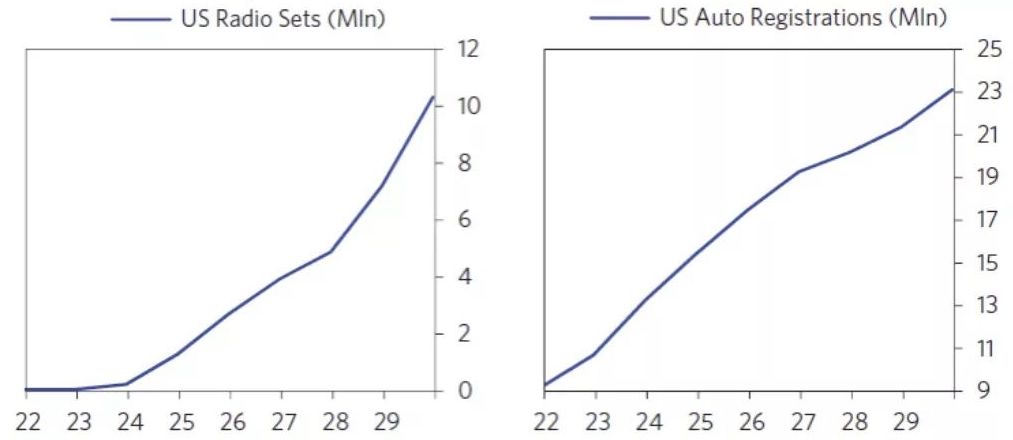

在經歷了第一次世界大戰以及之後的經濟衰退,美國經濟開始經歷了由科技引領的快速成長。美國中小城市的城鎮化以及中產階級的崛起,給新的技術帶來了巨大市場,比如那時候的收音機數量從 1922 年的 6 萬台成長到了 1928 年的 750 萬台;汽車產業快速成長,到了 1929 年,美國實現了 2,300 萬的汽車保有量,每五個美國人中就有一人擁有汽車。科技進步驅動了生產效率的提升,1922 到 1928 年美國工人生產效率提高了 75%。

之後泡沫開始形成,如同每一次泡沫形成一樣,大眾認為科技帶來了一次新的時代,將永久性的告別舊時代。當時美國對於全世界投資者來說,都極具吸引力,並且還是金本位的時代,大量的黃金湧入美國領土。當其他國家,包括法國、德國和英國,開始擔心過多的黃金從他們領土流向美國時,他們要求美國聯準會降低利率,讓美元變得不再有吸引力。1927 年春天,美國聯準會將利率水平從 4% 降低到 3.5%。這個行為刺激了美國信貸的創造,這是典型的央行創造金融泡沫的行為。

由於低利率環境,經濟成長加速,到了 1928 年下半年,工業增加值達到了 9.9%,汽車產量創了歷史記錄。到了 1929 年初,華爾街日報發文,美國經濟從來沒有像今天這樣強大過,所有的一切都指向了經濟高速成長和創記錄的鐵路客運量。

這裡再次重申我對泡沫判斷的 7 個標準:

- 價格相對歷史平均是不是過高

- 價格是不是包含了未來快速升值

- 購買是不是通過高槓桿完成的

- 購買者是不是在未來防止未來價格繼續上漲做一些套期保值

- 是不是有新的參與者進入市場

- 是不是有全面牛市的情緒

- 收緊是不是會刺破泡沫

(備註:是不是和 2015 年 A 股槓桿牛市很像?)

銀行讓這些高風險槓桿資金看起來很安全,將資產重新整合打包,從來沒有人真正做過壓力測試,這些所謂的 “金融創新” 往往導致下一輪危機。這個過程中,銀行家和投機者賺到了大量的錢。

到了 1929 年,電話貸款和投資信託是銀行表外系統中,真正最快的融資渠道,電話貸款市場迅速成為一個巨大的槓桿債務市場,每一天貸款利率都會基於系統利率變化。電話貸款能夠創造出資產和負債端的錯配,貸款者基於長期的風險資產來獲得短期貸款,借款人將資金借給那個願意出高利息的高風險者。一個經典的債務危機,就是將貸款者和放款人的資產錯配擠壓掉。

一群新的投資者進入電話貸款市場,他們發現這真是一個好生意。市場利率比一般要高,而且隨時能把錢拿回來(Call back),許多公司將他們多餘的現金拿到這個市場進行放款,甚至大量海外資本也進入這個行業。1928 年,這個市場占美國聯準會之外放貸的 24%;到了 1929 年 10 月,佔比提高到了 58%。可怕的是,這些金融機構在流動性上都不受美國聯準會的保護。下圖我們看到美國家庭的槓桿債務比例大幅上升,同期上升的還有美國股市!

投資信託是另一種金融創新,帶來了大量的新投機者。這些信託公司通過發行股票,購買其他公司的股權。如果你沒有足夠的錢買入多家公司股票,那麼這種投資信託就是最好的品種。通過組合,讓你享受到多個公司的股票。下圖我們看到,投資信託的成立大規模成長。

在股票不斷上升的過程中,冒險者通過不斷加槓桿,迅速賺取了大量的利潤,也吸引越來越多的投資者加槓桿。這也對股票價格形成了一種回饋機制,冒險的人越多,股票價格就越漲。有趣的是,股票市場越好,槓桿買股票的利率就越低,而非越高。配資方的供給不斷增加,大家都發現向投機者配資是一個非常有利可圖的市場。

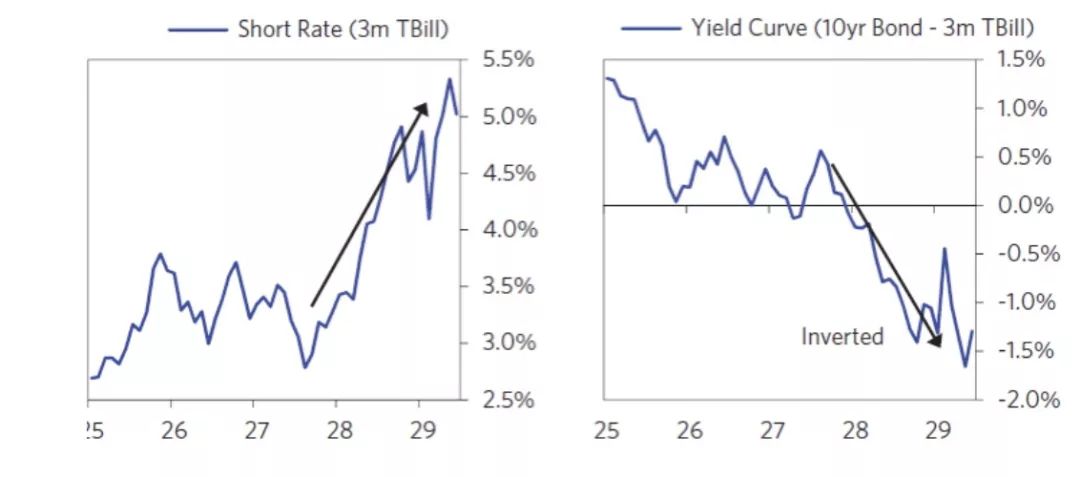

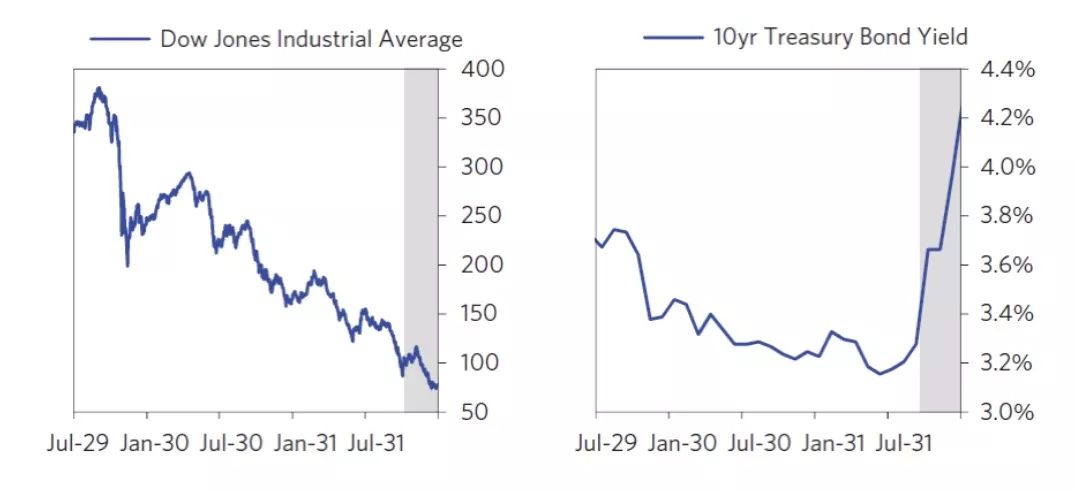

1929 年下半年:大崩潰

來到 1928 年,美國聯準會開始收緊貨幣政策,從 2 月到 7 月,利率水平從 1.5% 提高到了 5%,美國聯準會希望放緩信貸的成長,而不影響經濟基本面。到了 1929 年 8 月,美國聯準會再次加息到 6%,由於短期利率曲線走平,流動性開始下跌,持有短期現金類資產的回報上升。由於資金價格的上漲,持有現金更加具有吸引力,而非持有長期資產或者風險資產;而資金價格的上漲導致大量資金從金融資產撤出,資產價格開始下跌。這也推動了財富效應的負回饋,泡沫開始被刺破。

到了 8 月 8 日,美國聯準會加息到 6%,顯示了強硬的調控措施。經紀商收緊了電話貸款市場的放貸,保證金比例從前一年的 10% 大幅提高到 45~50%。道瓊在 9 月 3 日達到了創記錄的 381 點後,之後 25 年再也沒有創出新高。

值得注意的是,沒有一個特定事件導致美股的崩盤。如同一個經典的泡沫,價格需要不斷加槓桿買入來推動,一旦投機者和放款人都在持股的最大位置,市場就會自由落體。

到了 10 月中旬,一系列的收緊導致股票市場從高點回落 10%。而大部分投資者認為,最壞的階段已經過去,波動率提高對市場是好事。接下來的一切都是歷史。從 10 月 19 日到 10 月 21 日那週,股票市場交易量急劇放大,市場出現了巨大調整,一波又一波的保證金質押需求,推動了市場的不斷賣出。到了 10 月 23 日,道瓊單日暴跌 6.3%,創當時最大單日跌幅,收盤為 305 點,市場出現了暴跌→追加保證金→平倉盤賣出→暴跌的負面回饋。(備註:還是和 2015 年中國 A 股下半年很像)

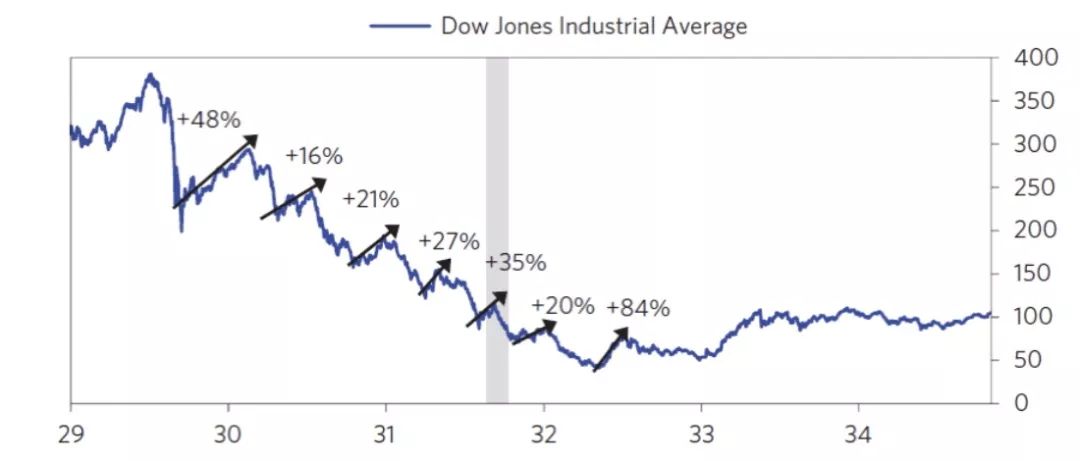

在經歷了持續的暴跌後,股票市場終於出現了流動性危機,沒有人願意買入了。到了 11 月中旬,美股從高點回落超過 50%。之後美國總統 Hoover 開始注入流動性,並且讓美國聯準會將利率水平從 6% 下調到 4.5%。當時最著名的還是洛克菲勒(Rockefeller)宣布以 50 美元價格買入 100 萬股標準石油,幫助標準石油駐底 50 元。到了 11 月 13 日,市場短暫見底,到了 12 月已經反彈了 20%。樂觀情緒又開始回來了。

1930 到 1932 年:大蕭條

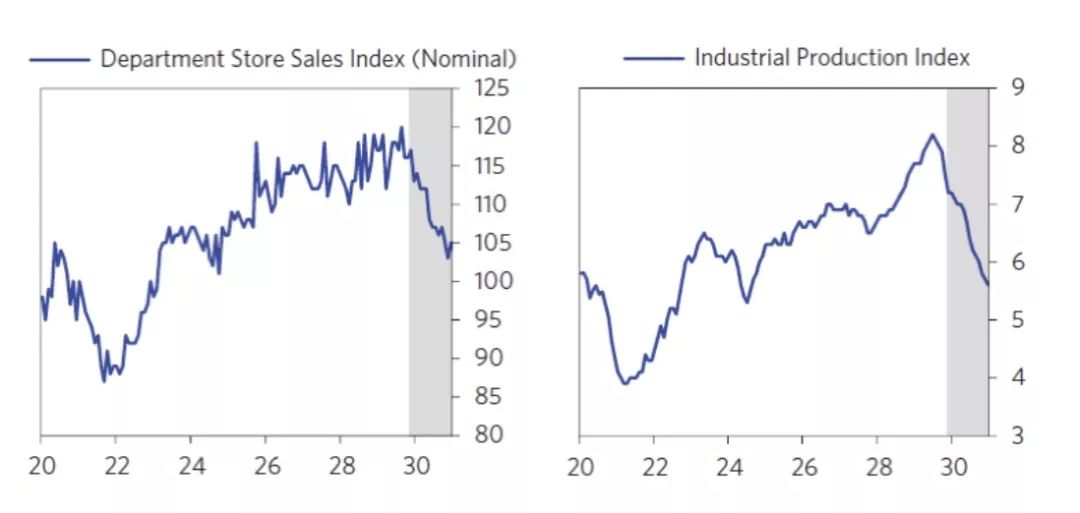

到了1930年,許多人認為股票市場 50% 的調整已經結束,年初的四個月市場開始反彈。當時沒有看到公司盈利的下滑,許多公司變得便宜。到了 3 月,美國聯準會降低利率到 3.5%,五個月內下調利率 2.5%。到了 3 月 25 日,國會又通過了兩個鐵路基建項目,將帶了 1% 的 GDP 成長。大部分經濟學家認為,財政刺激將帶來經濟的成長。銀行業到了 1930 年初,又開始進行擴展;道瓊到了 4 月 10 日反彈到了 290 點以上。在我們的去槓桿初期,許多人都會低估經濟衰退的嚴重性,這時候的經濟政策往往不足夠。

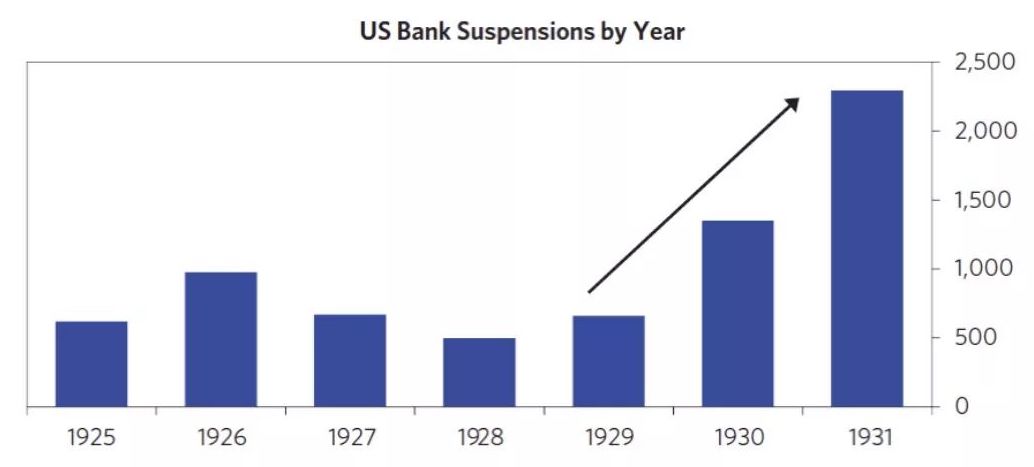

當時第一家撐不下去的大銀行是美國紐約銀行(New York Bank of the United States),擁有 40 萬存款者,是美國最大的銀行,銀行出現了擠兌風險。當時摩根大通(JPMorgan, JPM-US)(JPMorgan Chase, JPM-US)會見美國聯準會主席,討論是否需要注入 3,000 萬美元資金拯救這家銀行。許多人認為這家銀行是獨立的,就讓他倒閉吧,但是有人認為,一旦美國紐約銀行倒閉,將會導致市場上流動性凍結,其他銀行也會接二連三倒閉。最終,他們還是讓它倒閉,成為當時美國歷史上倒閉最大的銀行。

我們發現,這是影響大蕭條的第一塊多米諾骨牌,大眾對於國家銀行系統的信心,急轉直下。

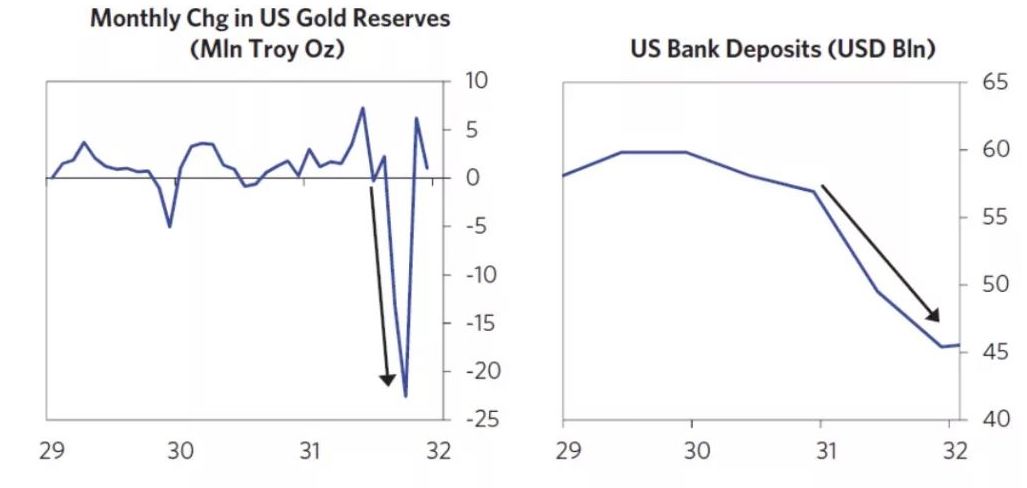

這裡補充一句,由於當時還是金本位時代,美國聯準會沒有辦法開啟 “印鈔機”。一旦美國聯準會印鈔,老百姓就會將美元換成黃金,所以美國聯準會能夠注入的流動性在當時是有限的,也限制了美國聯準會對於當時銀行危機的拯救。

1930 年的政治格局發生變化,民眾希望新的變革,民主黨橫掃了美國國會。兩年後,羅斯福當選美國總統。

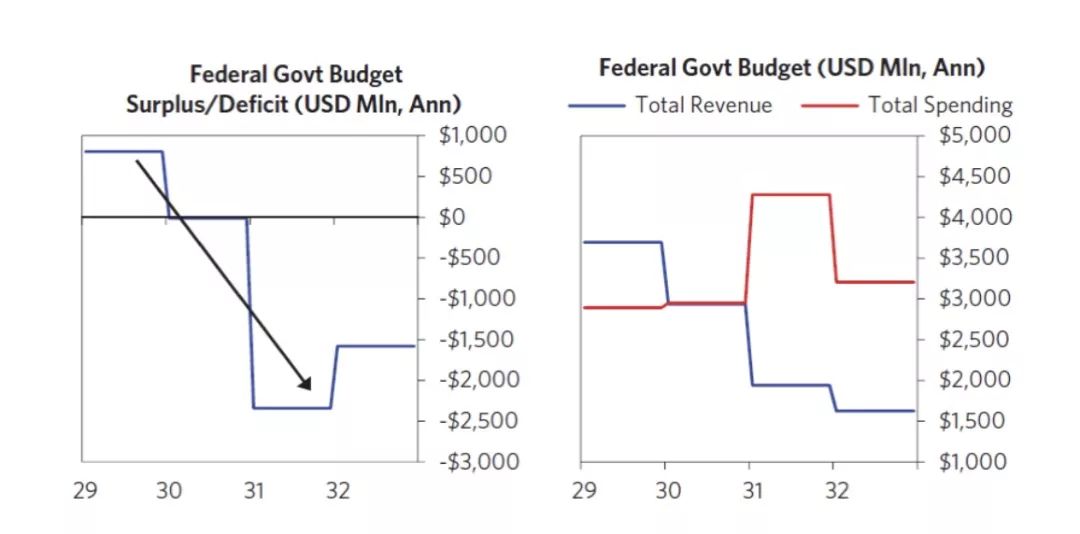

伴隨著一年的經濟衰退,超過 600 萬的美國人沒有工作,而政策制定者關於如何應對依然有巨大分歧。大家最大的分歧在於聯邦政府是否需要大幅增加開支以刺激經濟,如果這麼做,意味著政府的財政赤字會增加,也意味著收入的重新分配。Hoover 總統更加傾向於非直接刺激,同時他還需要面對大幅減少的稅收收入。到了 1931 年,政府財政赤字達到了 3% 的 GDP。

在衰退中我們會看到這個經典矛盾,政府刺激是一個明顯的應對措施。然而當你的支出減少,你的收入也在減少。經濟衰退時,政府收入減少,也沒有錢用來做刺激政策。下圖我們看到的是美國政府財政赤字的變化。

由於存款比例下滑,銀行不得不召回他們的貸款,大量普通老百姓被迫拍賣房子和農場,以應對銀行的要求。下面這張圖我們看到了美國黃金儲備的月度變化,以及銀行存款的大幅下滑。

Hoover 總統在後期設立了金融資產重組機構,來吸納銀行的壞帳。到了 1932 年 8 月,這個機構給 5,520 家金融企業貸款了 1.3 兆美元,來幫助減少銀行的破產。但是,由於只能對優質資產進行抵押放款,大量真正需要錢的金融機構拿不到貸款。下面是美國銀行(Bank of America, BAC-US)倒閉的數量。

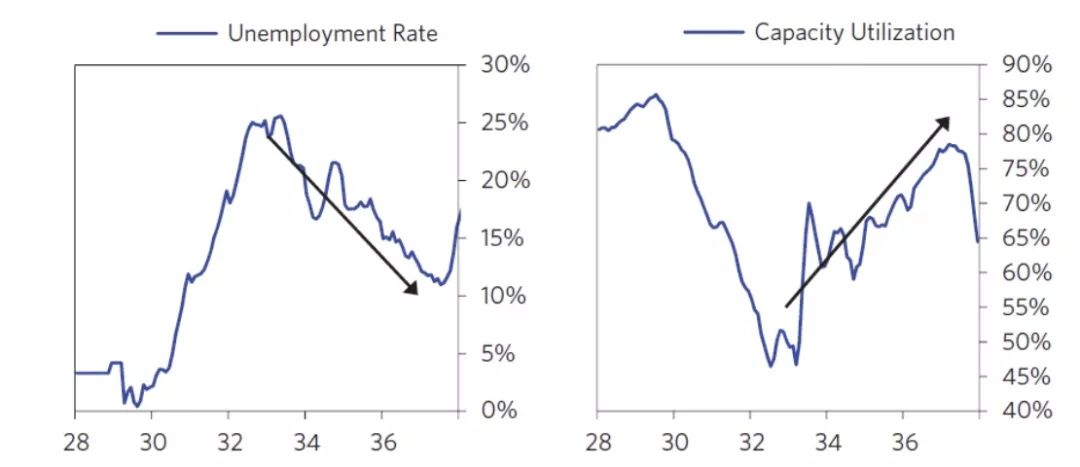

在危難時刻,羅斯福當選美國總統,將美國從大蕭條中真正拯救出來。下圖我們看到,在羅斯福當選的時候,美國失業率達到了驚人的 25%,通縮也是在 10% 的水平。從投資時鐘看,是最差的總體經濟基本面。

羅斯福總統上台

1932 年 11 月羅斯福當選美國總統,在競選中他獲得了 2,280 萬張選票,大幅超過 Hoover 總統的 1,580 萬張,在當時是美國歷史上總統大選中,最大的一次選票差距。面對經濟衰退、貧富差距大幅拉大、全球民粹主義大幅崛起(1920 到 1930 年),這個階段,不僅美國更換領導人,其他包括德國、義大利和西班牙都進行了政黨輪替。1930 年代初期,美國貧富差距創歷史新高,在接下來的 10 年依然保持很高。羅斯福當選時,收入最高的前 10% 人口占了美國總收入的 45%,以及 85% 的總財富。這也讓羅斯福的當選口號為 “New Deal”,承諾給底層工人,實業人群帶來改變。

進入 1933 年 2 月,事情變得更加糟糕。底特律聯合集團——當時密西根州最大的金融機構——面臨破產邊緣,他們向美國政府尋求貸款,當時這家金融機構根本沒有抵押物可貸款。美國政府同意給予信貸,但是要求其最大股東——汽車大亨福特(FORD, F-US)也必須出資。在博弈中,福特認為汽車工業對於美國政府來說 “大而不倒”,政府一定不會放棄,於是福特拒絕出資,而美國政府最終也沒有出手,讓其破產。

這家銀行的破產導緻密西根州幾乎破產,一系列的連鎖反應傳導到了其他州,包括俄亥俄、印第安納等。在 2 月最後兩個星期,紐約聯儲的黃金儲備有 2.5 億美元被投資者取出。

1933 到 1937 年,開始了一輪完美的去槓桿。3 月 5 日,在羅斯福正式上任後的第二天,他宣布禁止黃金出口,並在銀行開門之前頒布法案,通過美國聯準會給銀行提供流動性。這些流動性可以基於銀行資產提供,而非黃金,這就打開了美國聯準會的印鈔機。因此,美國聯準會一邊印鈔,另一邊又不需要擔心黃金儲備被擠兌。

3 月 12 日,在銀行開門的前一天晚上,羅斯福又向全國人民進行廣播,表示美國聯準會的 12 家銀行將提供充足流動性。第二天,大家緊張的等待銀行開門,不知道民眾又會抽走多少資金。讓所有人意外的是,大眾居然向銀行存入了 10 億美元資金。

這是一個經典的資產和債務案例,當大家認為資產沒問題時,債務也會逐步解決,越來越多銀行終於開門了,發現不再有擠兌風險,而道瓊也出現了單日 15.3% 的漲幅。

突然間,整個資金價格大幅下降。短期利率水平下降到了 2%,在未來四個月道瓊指數幾乎翻倍,大蕭條就這樣突然結束了。許多人認為大蕭條持續了整個 1930 年代,事實上並非如此,美國 GDP 在 1936 年就回到了 1929 年的高點。如果你看大量的資產價格圖形,你會發現美元和黃金脫鉤是一個轉折點。

在 1937 年 3 月,美國聯準會開始了新一輪的調控,緊縮帶來了短期資金價格的上漲,財政政策開始收緊。透過貨幣和財政政策雙重收緊,風險資產價格被打壓,信貸成長開始放緩,非金融信貸進入 -2% 的負成長。這一次調控,又帶來了一次經濟衰退,失業率重新回到 15%。一年以後,美股從高位回落接近 60%,在 1938 年 4 月二次探底。

https://www.stockfeel.com.tw/%E7%BE%8E%E5%9C%8B-%E7%B6%93%E6%BF%9F%E5%A4%A7%E8%95%AD%E6%A2%9D-%E7%B9%81%E6%A6%AE%E7%98%8B%E7%8B%82-%E8%B3%87%E6%9C%AC/

沒有留言:

張貼留言