一文掌握Fed最新決策:鷹派暫停升息、今年可能再升2碼、緊縮效果未盡顯

鉅亨網編譯林薏禎2023/06/15 06:22

美國聯準會 (Fed) 周三 (14 日) 結束為期兩天的政策會議,官員們一致同意將基準利率維持在 5%-5.25% 不變,是去年初啟動升息循環以來首次暫停,符合預期,但利率預測顯示,高達半數聯邦公開市場委員會( FOMC) 委員支持今年再升 2 碼,這將使基準利率在年底達到 5.6% 左右,高於市場普遍預估。

FOMC 聲明指出,本次會議將利率維持於目標區間不變,是為了讓委員會評估額外資訊,以及其對貨幣政策的影響。

聯準會最新利率聲明與主席鮑爾記者會重點摘錄

重點一:半數以上 FOMC 委員預估年底前還會升息

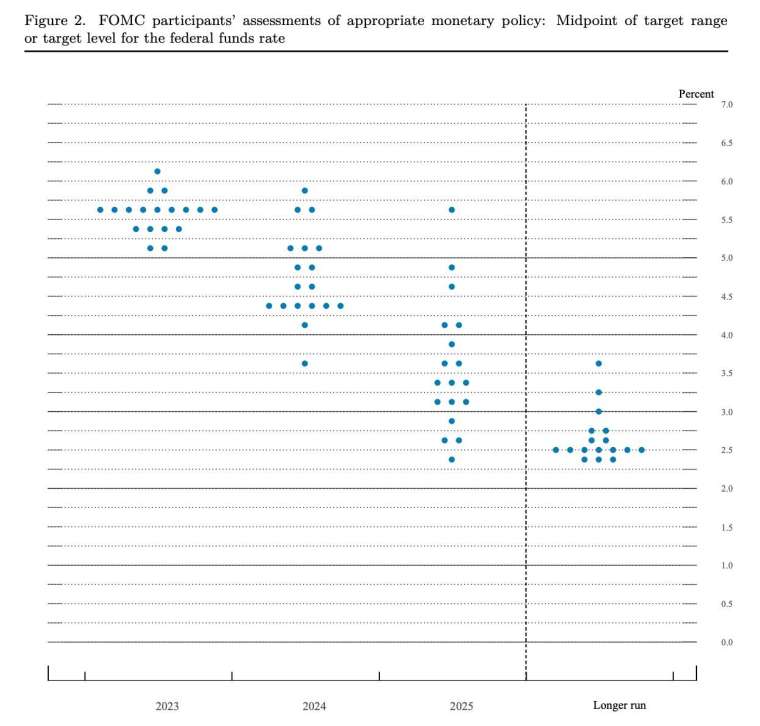

根據利率點陣圖,18 位 FOMC 委員中有 9 位預測年底利率將落在 5.5%-5.75% 目標區間,利率中位數為 5.6%,高於 3 月時預測的 5.1%,暗示今年還會再升息 2 碼。另有 2 位委員預測今年剩餘時間不會再升息,4 位預測今年只會再升 1 碼,3 位預測至少升 3 碼。

鮑爾在記者會上表示,幾乎所有官員都認為年底前進一步升息是合適的,但他拒絕透露 7 月是否會再度升息。

聯準會也調升未來兩年的利率預測,2024 年和 2025 年利率預估值中位數分別為 4.6% 和 3.4%,高於此前預估的 4.3% 和 3.1%。

重點二:升息影響尚未完全顯現

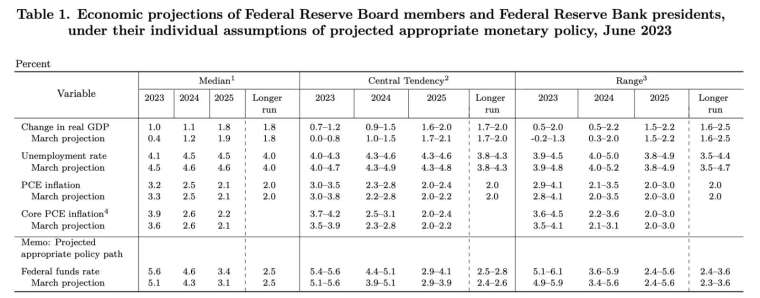

6 月經濟預測摘要 (SEP) 顯示,今年實質國內生產毛額 (GDP) 成長率,從 3 月預測的 0.4% 上修至 1%,失業率自 4.5% 下修至 4.1%,核心個人消費支出物價指數 (PCE) 成長率則從 3.6% 調升至 3.9%,經濟前景依然強勁。

聯準會聲明指出,在就業成長穩健和失業率仍低的情況下,經濟呈現溫和擴張,通膨仍居高不下。

鮑爾樂見抗通膨進展,認為讓通膨降溫的各項條件正逐漸到位,像是低於趨勢的成長、就業市場吃緊狀況緩解等,但想要讓這些條件真正起作用,還需要一些時間。

聯準會將 2024 年和 2025 年的 GDP 成長預測各下修 0.1 個百分點,至 1.1% 和 1.8%,失業率預估值均為 4.5%,核心 PCE 分別為 2.6% 和 2.2%。

重點三:何時降息

鮑爾認為只有在通膨大幅下滑的情況下,才有可能降息,這可能需要幾年的時間。

他說:「只有在通膨明顯下降的情況下,降息才會是合適的,再說一次,我們談的是幾年的時間。正如大家所見,委員會當中沒有人支持今年降息,我認為這根本就不合適。」

鮑爾談到目前在壓低租金成本方面仍缺乏進展。美國本周公布 5 月消費者物價指數 (CPI),其中住房指數年增率雖略微下滑至 8%,增幅仍占核心 CPI 年增率超過六成,租金年增率也高達 8.7%。

鮑爾說:「事實上,我們確實需要租金成本觸底,或者至少讓增幅維持在較低水平,因為我們希望看到通膨下滑。光租金成本就占了 CPI 約三分之一,和 PCE 的一半,所以這很重要。」

市場反應

聯準會公布利率決策後,美股主要指數短線急挫,道指午盤跌幅一度擴大至 400 點,尾盤跌勢收斂,終場收低約 232 點,標普 500 和那指尾盤黑翻紅,小幅收高 0.08% 和 0.4%,費半急拉收高 1.5%。

對貨幣政策敏感的美國 2 年期公債殖利率,在利率決議公布後短線跳升,截稿前報 4.716%,為 3 月以來最高水平;10 年期美債殖利率收復部分跌勢,截稿前仍下滑至 3.8%;美元指數走貶,一度逼近一個月低位,截稿前報 102.99。

華爾街觀點

高盛資產管理 (Goldman Sachs Asset Management) 全球固定收益聯席主管 Whitney Watson 表示,考量到經濟仍具韌性,未來再升息兩次也不足為奇。他認為,聯準會暫停升息的決定,與最近的就業和通膨數據一致。

eToro 分析師 Callie Cox 說,6 月利率點陣圖表明 Fed 將繼續升息,這可能成為股市的絆腳石,因持續的高利率將加劇對經濟的束縛,進而拖累成長。她並表示,在過去的三個升息循環中,央行最後一次升息後,至少七個月才會開始降息。

BOK Financial 首席投資策略師 Steve Wyett 表示,Fed 跳過升息的決定肯定是鷹派,他認為 Fed 明確傳達進一步升息的訊號,而且沒有屈服於希望看到經濟軟著陸的想法,Fed 將繼續關注就業市場動向,來決定未來如何調整利率決策。

沒有留言:

張貼留言